[이데일리 김명선 기자] 제약·바이오 기업들이 IPO(기업공개) 시장에서 고전을 면치 못하고 있다. 상장 철회와 흥행 실패가 이어지고 상장한 기업들은 공모가 대비 주가가 하락했다. 투자심리가 언제 개선될지 장담할 수는 없다. 다만 올 하반기 예정된 알츠하이머 신약 임상 결과 발표 등 이슈를 주목할 필요가 있다는 이야기가 나온다.

상장 철회·흥행 실패·수익률 부진 이어져16일 보로노이는 IPO 계획을 철회했다. 회사는 14~15일 이뤄진 기관투자자 대상 수요예측에서 물량을 다 채우지 못한 것으로 알려졌다. 보로노이는 지난 1월 상장 예비심사를 통과한 상태로, 7월까지 상장을 마쳐야 하는 상황이었다.

철회를 결정한 가장 큰 이유는 수요예측 참여가 저조해 공모가가 낮게 형성됐기 때문으로 풀이된다. 보로노이가 제시한 희망 공모가 밴드는 5만~6만5000원이었다. 공모가 하단 기준 시가총액은 6667억원이다. 그런데 보로노이는 ‘유니콘 특례 제도’로 상장 예비심사를 승인받았기 때문에, 시가총액이 5000억원 이상이라는 조건을 충족해야 한다. 그러나 공모가 기준 시가총액이 5000억원을 넘지 못한 것으로 전해졌다.

| | 제약·바이오 기업들이 IPO(기업공개) 시장에서 고전을 면치 못하고 있다. 한국거래소. (사진=연합뉴스) |

|

보로노이가 상장을 철회하면서, 상장을 연기한 바이오 기업은 올해만 4개로 늘어났다. 앞서 파인메딕스, 한국의약연구소, 퓨쳐메디신이 상장예비심사 청구를 자진철회했다.

상장 계획을 그대로 이어나간 기업도 흥행에 실패하긴 마찬가지다. 올해 1호 제약·바이오 IPO 기업이었던 동물용의약품 회사

애드바이오텍(179530)의 기관투자자 대상 수요예측 경쟁률은 102.15대 1, 청약 경쟁률은 27.2대 1이었다. 식물세포 플랫폼 기술 기업

바이오에프디엔씨(251120)의 경쟁률은 각각 74.01대 1, 4.74대 1이었다. 진단검사 플랫폼 기업

노을(376930)은 31.5대 1, 8.7대 1을 기록했다. 애드바이오텍과 노을은 희망 공모가 밴드보다 낮은 공모가를 받아들여야 했다.

상장 후에는 수익률 부진이 이어지고 있다. 공모가가 7000원에 형성됐던 애드바이오텍의 16일 종가는 4875원이었고, 바이오에프디엔씨는 공모가 2만8000원에서 16일 1만8200원으로 하락했다. 같은 기간 노을은 1만원에서 7400원으로 공모가에 못 미치는 성적을 냈다.

“헬스케어 산업 붐 일으킬 기술, 성과 증명 관건”올해 초반부터 IPO 시장에서 제약·바이오주들이 맥을 못추는 데는, 시장에서 뒤늦게 기업에 대한 가치 재평가가 이뤄지고 있다는 분석이다.

한 연구원은 “지금 IPO에 나서는 기업들은 과거 업황이 좋은 분위기 속에서 높은 밸류에이션을 받았던 곳들이다. 지난해부터 1년 넘게 제약·바이오 섹터가 하향 조정됐다. 코로나19로 시장 기대에 비해 성과가 안 나오는 등의 이유다. 이러한 상황에서 상장사들의 주가가 많이 내렸다. 시장에서는 기존 상장사와 비교하게 되고, 그러면서 기업 가치가 과장됐다고 느끼는 듯하다”고 말했다.

그러면서 “과거 ‘제약·바이오 버블’이었을 때는 기업 가치나 가격이 과장됐어도 용납이 되는 측면이 있다. 그러나 지금은 좀 더 따져볼 수밖에 없는 시기”라고 덧붙였다. 지난해 의약품 지수는 2만 1805.04에서 1만 7204.26으로 전년 대비 18.4% 하락했다. 16일에는 그보다는 조금 오른 1만 5413.26을 기록했다.

제약·바이오 업종이 IPO 시장에서 주목받지 못하는 데는, 글로벌 금리 인상 기조도 작용했다는 분석이다. 금리 상승기에는 현금 가치가 올라가기 때문에, 성장주보다는 현금을 보유하는 게 유리하다. 바이오주는 대표적인 성장주로 꼽힌다.

| | 금리 인상 기조, 부정적 이슈 등이 투심 악화에 영향을 준 것으로 풀이된다. (사진=픽사베이) |

|

올해 초부터 이어진 부정적인 이슈들도 투심 악화에 힘을 실은 것으로 풀이된다. 올해만

오스템임플란트(048260)에서 대규모 횡령 사태가 발생했고,

메드팩토(235980)가 개발 중인 항암신약 후보물질 백토서팁과 면역항암제 키트루다의 병용 임상 2상에서 사망 사례가 나왔다.

안트로젠(065660)도 당뇨족부궤양 치료제 임상 3상 실패 소식을 알렸다.

당분간 제약·바이오주에 대한 투심 재개는 힘들 전망이다. 허혜민 키움증권 연구원은 “헬스케어 산업 자체에 붐이 일어나야 한다. 조정 시기 중간에 mRNA(메신저 리보핵산) 백신이라는 새로운 모델리티가 화두가 되며 잠시 붐이 일었다. 국내 기업은 직접 수혜는 없었지만, 연구가 시작되며 자금 조달을 받은 측면이 있다”며 “그러나 지금은 국내나 해외에서 아주 혁신적인 기술이 부재하다. 코로나로 연구개발과 임상이 지연됐지만 언제 재개돼 성과가 나올지 모르고, 학회에서도 스타 물질이 안 나온 지 꽤 됐다”고 설명했다.

허 연구원은 “투심 재개 시점을 예상하기는 어렵지만, 올해 하반기 로슈 알츠하이머 치료제 간테레누맙 등 임상 3상 발표 등이 하반기에 예정돼 있다”며 글로벌 헬스케어 산업 붐을 통한 분위기 반등을 내다봤다. 다만 무엇보다 중요한 건 기대를 모은 파이프라인에 대한 임상 성과라는 게 업계 이야기다.

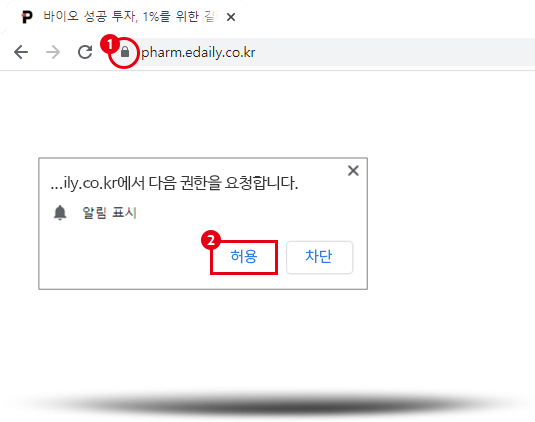

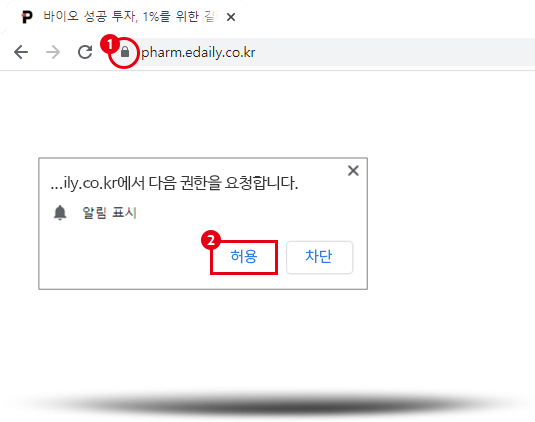

(좌측상단)

(좌측상단) (우측상단)

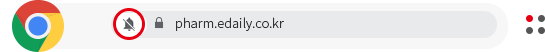

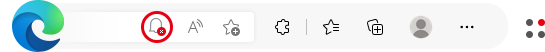

(우측상단) (우측상단)

(우측상단)

![[참 고소한 이야기]치매 예방에 탁월한 들기름](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000024b.jpg)

![[아미코젠 대해부①] 바이오 원료 국산화 선봉장 신용철 아미코젠 의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/03/PS24032000190b.jpg)

![모더나, 신약 개발 업무에 챗GPT 활용[제약·바이오 해외토픽]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042700037b.jpg)