[이데일리 송영두 기자] 국내 의료기기 기업들이 최근 몇 년 새 굵직굵직한 인수합병(M&A) 주인공이 되고 있다. M&A를 주도하고 있는 기업도 글로벌 기업부터 대형 투자기관까지 다양하다. K-의료기기 기업들이 M&A 표적이 되고 있는 이유는 높은 성장성에 비해 아직 저평가됐기 때문이라는 분석이다.

17일 제약바이오 업계에 따르면 지난해부터 올해까지 2년동안 국내 의료기기 기업들을 대상으로 한 대형 M&A가 7건이나 발생했다. 2022년 4월 미국 베인캐피털이 미용 의료기기 기업 클레시스를 인수(6699억원) 한 것을 시작으로 올들어서만 6건의 딜이 성사됐다. △UCK컨소시엄(유니슨캐피탈코리아·MBK파트너스)-오스템인플란트 인수(2조2779억원) △일본 올림푸스-태웅메디칼 인수(4880억원) △MBK파트너스-메디트 인수(2조4200억원) △미국 메드트로닉-이오플로우 인수(9710억원) △한앤컴퍼니-루트로닉 인수(9689억원) 등이다.

이 외 베인캐피탈은 클래시스를 활용해 이루다 인수도 나서고 있다. 지난 9월 클래시스는 이루다 지분 18%를 총 405억원에 인수했다. 18개월 내 김용한 이루다 대표 잔여 지분을 인수할 수 있는 권리도 확보한 만큼 추가 지분인수도 유력하다.

특히 오스템임플란트와 메디트 M&A 규모는 그동안 국내 제약바이오 기업 M&A 중 가장 크다. 2018년

한국콜마(161890)는

HK이노엔(195940)을 인수하면서 약 1조3000억원을 투자했고, 2021년

GS(078930)그룹 컨소시엄은

휴젤(145020) 인수에 1조7239억원을 들였다. 지난해에는

에스디바이오센서(137310)가 미국 메르디안바이오사이언스를 인수하면서 약 1조9800억원을 투자한 바 있다.

| | (자료=다올투자증권) |

|

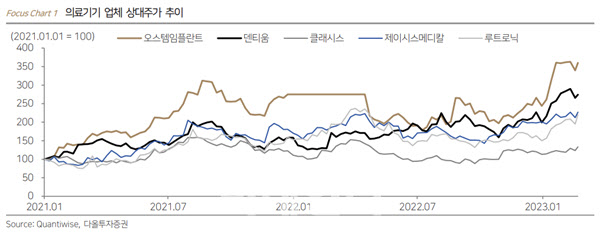

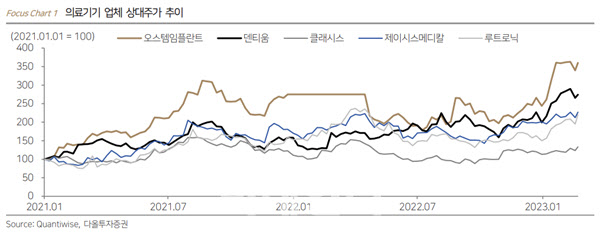

짧은 투자 기간-성장성 대비 저평가전문가들은 글로벌 기업들과 대형 기관들이 앞다퉈 K-의료기기 기업들 인수에 매달리는 이유는 다양한 요인이 있다고 분석한다. 그중에서도 바이오텍에 대한 기대가 줄어든 대신 높은 시장성에 기반한 매출과 영업이익 등 실적 성장이 가파른 의료기기 쪽으로 투심이 눈을 돌렸다는 평가다. 특히 기업가치도 저평가돼 투자 가치가 높다는 설명이다. 실제로 2020년을 기점으로 오스템임플란트, 클래시스, 덴티움, 루트로닉, 제이시스메디칼은 이후 3년동안 매출이 약 80% 이상 성장했지만, 주가는 그에 비례해 성장하지 못했다.

박종현 다올투자증권 연구원은 “바이오텍 대비 의료기기 기업 메리트는 상대적으로 짧은 투자 회수기간과 작은 CAPEX(자본적 지출) 규모에 기인한다”며 “M&A 사례 공통점은 국내에서 쌓은 레퍼런스를 기반으로 해외 공략을 이어가면서 높은 매출 성장세를 보인다. 오리지널 제품을 모방해 오리지널보다 좋은 제품을 개발했다. 현재 50% 넘는 매출이 해외에서 발생하고 있다”고 말했다. 이어 그는 “미용기기와 톡신 기업은 대형 고객과 중소형 병원을 대상으로 판매하고 있어 현금 회수율이 높고 매출 채권 비중이 작다”며 “확보한 현금을 기반으로 배당, M&A를 위한 추가 재원으로 활용할 수 있는 장점이 있다. 결국 의료기기 업체들에 대한 인수합병 또는 투자 사례는 더욱 증가할 전망”이라고 덧붙였다.

박병국 NH투자증권 연구원은 실적 성장에도 저평가 된 기업가치를 언급했다. 그는 “국내 의료기기 시장은 치과용 임플란트와 미용기기, 톡신 필러 중심으로 지속 성장하고 있다”며 “글로벌 시장에서는 제약 대비 의료기기 섹터 멀티플이 더 높다. 하지만 국내 시장은 반대 상황이다. 국내 의료기기 섹터는 여전히 저평가받고 있다”고 말했다.

K-의료기기 새판짜기...해외 진출 관문 더욱 넓어질 것시장에서는 대형 M&A로 K-의료기기 새판짜기가 이뤄질 가능성을 제기하고 있다. 실제로 MBK파트너스는 임플란트 기업 오스템임플란트와 구강 스캐너 기업 메디트를 연이어 인수했는데, 두 기업 간 시너지를 위한 합병 가능성도 제기되고 있다. 또한 클래시스를 인수한 베인캐피털도 또 다른 미용 의료기기 기업인 이루다 지분을 확보한 만큼 시장에서는 유심히 지켜보고 있다. 업계 관계자는 “의료기기 기업들의 M&A가 또 다른 대형 M&A로 이어진다면 한국 의료기기 시장은 물론 글로벌 시장의 지형을 변화시킬 수 있는 중요한 변수로 작용할 것”이라고 말했다.

전문가들도 의료기기 M&A가 결국 K-의료기기 기업들의 가치와 산업의 경쟁력을 높여주는 긍정적인 효과가 있을 것으로 내다봤다. 유철욱 한국의료기기산업협회장은 “국내 의료기기 기업들과 산업이 성장하기 위해서는 기술력이 집약돼야 한다. 기술력을 키우기 위해서는 투자를 해야 하는데, 그럴 여력이 안된다”며 “결국 오픈 이노베이션이 필요하다. 그런점에서 글로벌 기업들이 K-의료기기 기업들을 인수합병하는 것은 좋은 기회”라고 말했다.

한국의료기기산업협회에 따르면 현재 국내 의료기기 기업은 약 4000여 개에 달하는데, 대부분 영세한 수준이다. 기술 업그레이드를 위해 투자가 이뤄져야 하지만 연매출이 몇백억 수준이다 보니 한계가 있다는 게 유 회장 설명이다. 그는 “글로벌 기업들은 실패를 줄이고 신속하게 혁신 기술을 확보하기 위해 좋은 아이템이나 기술력을 갖고 있는 기업들을 살펴보는 것이 중요한 과제”라며 “글로벌 기업들의 투자와 네트워크가 국내 의료기기 기업들에게 유입된다면 기업가치가 높아지고 해외 진출 관문이 더욱 넓어지는 효과가 있을 것”이라고 강조했다.

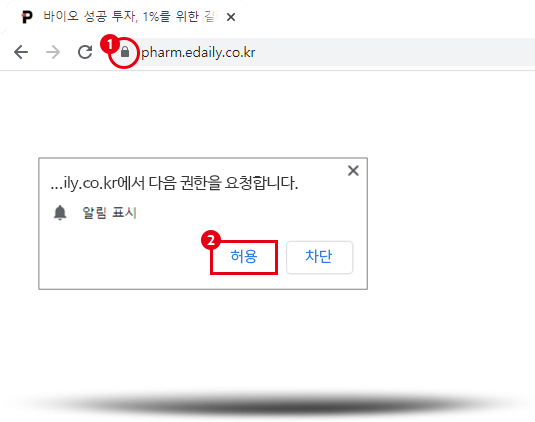

(좌측상단)

(좌측상단) (우측상단)

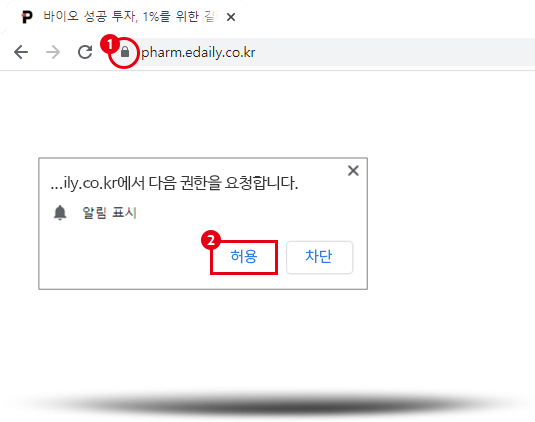

(우측상단) (우측상단)

(우측상단)

![[참 고소한 이야기]치매 예방에 탁월한 들기름](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042000024b.jpg)

![[아미코젠 대해부①] 바이오 원료 국산화 선봉장 신용철 아미코젠 의장](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/03/PS24032000190b.jpg)

![난소암 시장 삼킬 ADC '엘라히어' 급부상[블록버스터 톺아보기]](https://image.edaily.co.kr/images/Photo/files/NP/S/2024/04/PS24042800070b.jpg)