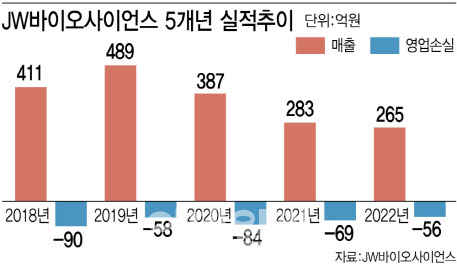

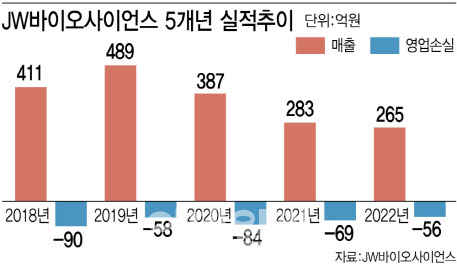

[이데일리 나은경 기자] JW그룹의 ‘아픈 손가락’이었던 JW바이오사이언스의 사업이 올해부터 본궤도에 오를 수 있을지 주목된다. 지난해 매출 400억원대를 회복하며 실적개선 신호탄을 쏘아 올린 회사는 올 하반기부터 패혈증 진단키트와 췌장암 진단키트를 순차적으로 시장에 선보인다는 계획이다. 다만 아직 진단키트 사업이 본격화되지 않아 올해가 기한이었던 기업공개(IPO) 일정은 미뤄질 수밖에 없을 전망이다.

JW중외서 받은 영양수액 판매권이 ‘효자’로 3일 JW바이오사이언스(이하 ‘JW바사’)에 따르면 지난해 약 400억원의 연 매출을 기록했다.

회사 관계자는 “아직 실적 집계가 끝나지 않아 정확한 숫자를 밝힐 순 없지만 올해 400억원대 매출을 기록할 수 있을 것으로 보인다”며 “기존 진단 부문 사업에서 200억원대 매출 규모를 유지했고

JW중외제약(001060)의 비급여 영양수액 판매로 약 200억원의 매출이 더 나왔다”고 설명했다.

| | (그래픽=이데일리 김정훈 기자) |

|

JW바이오사이언스는 2019년 매출 489억원을 기록했지만 이후 매출이 급감해 지난 2022년에는 매출을 265억원밖에 내지 못했다. 하향세던 사업이 지난해 반등한 것은 JW중외제약과 ‘사업 교환’을 통해 사업분야 재편을 한 덕이다.

지난해 초 JW중외제약은 JW바사의 부채 40억원 등을 포함해 의료기기 사업부문을 양수하고, JW바사는 JW중외제약의 비급여 단백아미노산제제 12개 품목의 판매권을 이전받았다. JW중외제약측은 당시 이전된 12개 비급여 영양수액 품목의 연 매출이 약 100억원 규모라고 밝힌 바 있다. JW바사로 판매권이 이전되면서 매출 자체도 늘어난 셈이다.

흑전 기대감도 솔솔…올해부터 그룹 투자 빛 볼 듯 회사는 이른 시일내 흑자전환도 가능할 것으로 본다. 비급여 수액 판매 매출을 캐시카우 삼고, 올 하반기부터는 신사업에서도 성과가 날 것으로 예상하고 있어서다. JW바사는 아직 JW그룹의 ‘미운오리새끼’로 여겨지지만 장기적으로는 그룹이 신사업으로 점 찍은 혁신진단기기 사업을 통해 해외 시장에 진출해야 하는 중역을 맡고 있다.

JW바사는 올 하반기 현장진단검사(POCT) 기기 ‘제이웰릭스Q6’와 패혈증 진단키트를 출시를 계획하고 있다. 회사 관계자는 “현재 패혈증 진단키트는 식품의약품안전처의 탐색임상이 진행 중이며 올 상반기 중에는 허가가 완료될 것으로 예상하고 있다”며 “하반기 POCT 기기와 함께 국내 출시하고, 내년에는 췌장암 진단키트도 탐색임상을 마치고 출시할 예정이다. 오는 2026년에는 해외 시장에도 POCT 기기와 패혈증·췌장암 진단키트를 선보일 것”이라고 말했다.

패혈증 진단키트는 세계에서 유일하게 JW바사가 ‘WRS’(트립토판-tRNA 합성효소) 원천기술 특허를 보유하고 있어 기대가 크다. 기존 패혈증 바이오마커의 경우 세균에 의한 감염만 진단 가능하지만, WRS는 세균을 비롯해 비롯해 바이러스, 진균(곰팡이)에 의한 패혈증도 20분내 진단 가능하다는 점에서 차별성이 있다. 개발 초기부터 글로벌 시장을 염두에 둬 한국은 물론 미국, 일본, 유럽, 중국 특허를 보유하고 있다.

지난해 탐색임상에 진입한 췌장암 진단키트 역시 췌장암 초기와 말기 환자에게 각각 발현되는 물질을 동시에 활용해 암 진행단계별로 검사가 가능하다는 것이 특징이다. 일본, 중국, 유럽, 미국 등지에서 특허를 획득했고, 2021년에는 스웨덴의 진단기업 이뮤노비아에 췌장암 진단 바이오마커 특허를 비독점으로 기술이전하기도 했다.

IPO 일정은 ‘미정’…“FI와 협의 중” JW바사는 올 하반기부터 시작되는 혁신진단기기 사업에 사활을 걸 것으로 보인다. JW바사는 실적을 내지 못하면서 수년간 JW그룹에 부담으로 작용해왔다. 앞서 JW중외제약은 JW바사의 의료기기 사업부를 인수하면서 ‘사업적 시너지’를 설명했지만 실적이 정체돼 있던 의료기기 사업과 부채를 가져가면서 ‘알짜’ 비급여 영양수액 판매권을 넘긴 것은 그룹 차원의 지원 성격도 있었음이 분명하다.

영양수액을 넘겨받으며 한숨 돌렸지만 아직 수익구조가 탄탄하지 못해 IPO를 추진하기는 역부족이다. 올해로 예상됐던 JW바사의 IPO 일정에 대해 회사측은 “아직 상황을 지켜보고 있다”고 답했는데, 결국 제이웰릭스Q6과 패혈증 진단키트의 국내 시장 성공여부가 IPO 시점을 결정할 것으로 점쳐진다.

| | (그래픽=이데일리 김정훈 기자) |

|

문제는 지난 2020년 JW바사가 2024년 말까지 IPO를 하는 조건으로 지난 2020년 현대차증권의 신기술사업투자조합으로부터 약 500억원의 투자금을 유치했다는 점이다. 이 때문에 지난해 6월 나이스신용평가는

JW홀딩스(096760)의 장기신용등급을 ‘BBB-, 안정적’으로 평가하면서 “2024년까지 JW바사의 IPO 절차가 원활히 진행되지 않을 경우 풋옵션 행사가 가능해 회사 및 계열에 지원부담 가능성이 있다”고 설명한 바 있다.

나신평은 당시 ‘대규모 차입조달을 통한 투자 확대 및 계열사 지원 등으로 자체적인 재무안정성이 저하되는 경우’를 등급 하향조정 검토 요인으로 꼽았다. 현재 현대차증권은 JW바사 전체 주식의 60%를 보유하고 있다.

JW바사 관계자는 “올 연말이 풋옵션 기한인 것은 맞으나 기한 연장이 가능하고 IPO 여부 등은 재무적투자자(FI)와 지속적으로 협의해 나갈 것”이라고 설명했다.

JW생명과학(234080)은 2016년 JW메디칼에서 분할신설해 설립된 JW바사를 2020년 197억원에 인수했는데, 2021년 126억원에서 지난해 6월 말 기준 53억원으로 장부가액은 지속적으로 감소했다.