팜이데일리 프리미엄 기사를 무단 전재·유포하는 행위는 불법이며 형사 처벌 대상입니다.

이에 대해 팜이데일리는 무관용 원칙을 적용해 강력히 대응합니다.

[이데일리 김새미 기자]

일동제약(249420)이 지난해 강도 높은 경영쇄신을 추진한 덕에 지난해 4분기 별도 기준 흑자 전환이 유력해진 것은 물론, 올해 별도 기준으로 연간 영업 흑자도 500억원대를 바라볼 수 있게 됐다. 올해 유노비아의 신약 가치가 본격적으로 가시화되면 추가 주가 상승 여력도 충분할 것으로 기대된다.

25일 금융감독원 전자공시시스템에 따르면 일동제약은 지난해 연결재무제표 기준 영업손실이 533억원으로 전년보다 적자 폭이 27.4% 줄었다고 밝혔다. 같은 기간 순손실은 695억원으로 51.1% 감소했다.

‘경영쇄신·R&D 분할 효과’ 작년 4분기 기점으로 턴어라운드? 금융투자업계에선 일동제약의 지난해 4분기 별도 기준 영업손익은 흑자 전환했을 것으로 예상하고 있다. SK증권 리서치센터는 일동제약의 4분기 별도 기준 영업이익을 71억원으로 흑자 전환했을 것으로 추정했다. 지난해 전반적인 비용 효율화가 진행되던 가운데 11월 연구개발(R&D) 부문을 물적분할한 효과가 발휘됐을 것이란 분석에서다.

실제로 일동제약은 지난해 구조조정을 포함해 강도 높은 경영쇄신을 추진했다. 일동제약은 지난해 5월 임원의 20% 이상 감원하고, 남은 임원 급여 20%를 반납하기로 합의했다. 창사 이래 최초로 차장 이상 간부금 직원들을 대상으로 희망퇴직프로그램(ERP)을 가동했다. 이를 통해 100여 명이 퇴사했고, 퇴직금으로만 96억원을 지급했다.

지난해 8월에는 R&D 부문을 물적분할한 자회사 유노비아를 신설하기로 했다. 11월 유노비아가 출범하면서 일동제약은 연구개발비로 인한 영업 적자 문제를 별도 기준으로나마 해소할 수 있게 됐다.

| | [그래픽=이데일리 김정훈 기자] |

|

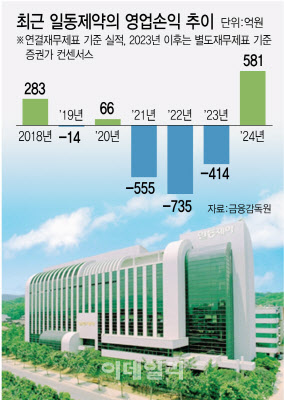

일동제약이 2021년부터 대규모 영업적자를 내기 시작한 데에는 공격적인 R&D 비용 집행 영향이 컸다. 최근 5년간 일동제약의 연구개발비는 2018년 547억원→2019년 574억원→2020년 786억원→2021년 1082억원→2022년 1251억원으로 급증했다. 매출액 대비 R&D 비용 비율도 같은 기간 10.9%→11.1%→14%→19.3%→19.7%로 5년 연속 늘었다. 이 기간 일동제약의 영업손익은 2018년 283억원→2019년 -14억원→2020년 66억원→2021년 -555억원→2022년 -735억원을 기록했다.

2023년 4분기부터는 유노비아 분사로 인해 별도재무제표에는 유노비아의 R&D 비용 지출이 반영되지 않는다. 별도 기준으로나마 판매관리비가 대폭 줄면서 수익성이 개선되는 셈이다. 이 때문에 올해 별도 기준으로는 2021년 영업 적자 전환 뒤 3년 만에 흑자 전환이 가능할 것으로 기대된다. 일동제약으로서는 신약개발에 대한 끈은 놓지 않으면서 재무적인 지표를 개선하기 위한 묘책을 낸 셈이다.

이동건 SK증권 연구원은 “일동제약이 지난해 4분기 흑자 전환을 기점으로 올해 연간 실적이 큰 폭으로 턴어라운드할 것”이라고 전망했다. 증권가 컨센서스에 따르면 일동제약의 올해 별도 기준 매출액은 6407억원, 영업이익은 581억원을 달성할 것으로 전망된다.

유노비아 신약가치 입증 통해 1000억원 이상 펀딩 성공할까? 일동제약은 100% 자회사인 유노비아를 통해 올해부터 다양한 모멘텀도 기대할 수 있을 전망이다.

유노비아는 신약 파이프라인만 총 25개를 보유하고 있으며, 이 중 임상 1상 단계에 들어선 파이프라인으로는 당뇨병 치료제 ‘IDG16177’와 ‘ID110521156’, 대사이상간염(MASH) 치료제 ‘ID119031166’, 위식도역류질환(P-CAB) 치료제 ‘ID120040002’ 등이 있다. ID120040002을 제외하면 비만, MASH 등 대사성 질환 치료제라는 공통점이 있다. 최근 글로벌 제약사의 관심은 비만 치료제에서 MASH 치료제로 확장되는 추세다. 당뇨병 치료제로 쓰여온 GLP-1 계열 약물이 비만, MASH 치료제로도 활용 가능성이 확대된 덕이다.

유노비아에서도 GLP-1 수용체 작용제 기전의 ID110521156이 높은 신약가치를 인정받을 것으로 기대하고 있다. 유노비아는 ID110521156을 당뇨와 비만을 겨냥한 대사성 질환 치료제로 개발하고 있다. 특히 ID110521156는 먹는(경구용) 합성화합물신약이라는 점에서 다른 제약사가 개발 중인 주사제형 비만치료제에 비해 차별화됐다고 보고 있다. ID110521156 임상 1상은 이르면 올해 상반기 내 마무리돼 결과를 확인 가능할 것으로 예상된다.

이러한 신약 파이프라인의 가치를 통해 유노비아가 자체적으로 신규 투자를 얼마나 유치할지도 관전 포인트다. 유노비아는 출범 당시 1000억원 이상의 신규 투자를 유치할 계획이라고 밝혔다. 외부 투자 자금이 유입되면 일동제약의 지원 없이 자체적으로 R&D 비용을 충당할 수 있을 것으로 예상된다. 또한 외부 투자 유치로 일동제약의 지분율이 낮아지면서 계열사로 변경된다면 연결 기준 실적 부담도 차츰 해소될 것으로 기대된다.

이동건 SK증권 연구원은 “ID110521156은 상반기 중 국내 임상 1상 종료 및 결과 확인이 가능할 전망”이라며 “해당 결과 발표 전후를 기점으로 글로벌 판권 기술이전 역시 기대된다”고 말했다. 이어 “이와 함께 유노비아의 1억달러(한화 약 1300억원) 규모의 펀딩 성과까지 연내 확인될 경우 지분 가치와 파이프라인 가치 관점에서 일동제약의 업사이드는 크게 확대될 전망”이라고 전망했다.

![프로티나, 삼성바이오에피스에 항체 후보물질 전달…평가 후 라이선스 계약 가능성[only 이데일리]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/03/PS26031100797b.jpg)