팜이데일리 프리미엄 기사를 무단 전재·유포하는 행위는 불법이며 형사 처벌 대상입니다.

이에 대해 팜이데일리는 무관용 원칙을 적용해 강력히 대응합니다.

[이데일리 김새미 기자]

메디톡스(086900)의 4번째 보툴리눔 톡신 제제 ‘뉴럭스(NEWLUX)’가 국내 품목허가를 획득하면서 내수, 수출, 실적 모두 수직 상승을 노릴 수 있게 됐다.

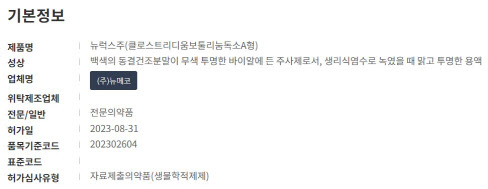

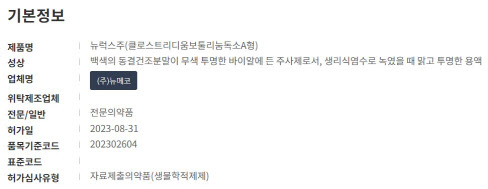

| | 뉴메코는 지난달 31일 식품의약품안전처로부터 보툴리눔 톡신 제제 ‘뉴럭스주’의 품목허가를 획득했다. (자료=식품의약품안전처 의약품통합정보시스템) |

|

1일 식품의약품안전처에 따르면 메디톡스의 100% 자회사 뉴메코(구 메디톡스코리아)는 지난달 31일 ‘뉴럭스주’ 100단위(unit)의 품목허가를 획득했다.

| | 뉴럭스 (사진=메디톡스) |

|

뉴럭스는 당초 수출을 염두에 두고 개발돼 2020년 9월 호주 임상 2상을 마친 상태였다. 그러나 2020년 10월 식약처로부터 주력 제품이었던 ‘메디톡신’의 품목허가 취소를 당하면서 내수용으로도 개발하기로 했다. 메디톡스는 2020년 10월 메디톡스코리아(현 뉴메코)에 ‘MBA-P01(현 뉴럭스)’를 기술이전했다. 이후 메디톡스코리아는 국내 임상 3상을 진행해 지난해 4월 뉴럭스의 유효성과 안전성을 입증했다.

뉴럭스를 자회사로 기술이전한 까닭은 동일 회사의 동일 제품으로 다시 식약처의 품목허가를 받을 수 없기 때문인 것으로 풀이된다. 뉴럭스는 메디톡신과 동일한 성분(클로스트리디움보툴리눔독소A형)과 제형(동결건조 제형)을 가졌다. 메디톡신과 달리 뉴럭스는 보툴리눔 톡신 균주 배양 과정에서 비동물성 배지를 사용하고 화학물질 처리 과정을 배제해 독소 단백질의 변성을 최소화하는 등 최신 공정을 적용, 개량됐다.

‘메디톡신 리스크’ 해소하고 국내 1위 올라설까 이번 뉴럭스 승인은 메디톡신의 사업 중단 리스크를 해소하고 내수 시장을 되찾게 됐다는 점에서 의미가 크다는 평가다.

앞으로 메디톡스가 뉴럭스를 통해 국내 시장점유율 1위로 다시 올라설지가 관건이다. 메디톡스는 2006년 국내 최초로 보툴리눔 톡신 제제 메디톡신을 출시한 후 2016년 휴젤에 국내 시장점유율 1위 자리를 넘겼다. 2020년에는 식약처의 허가 취소로 인해 메디톡신의 제품 내수 매출은 2019년 711억원에서 2020년 296억원으로 급감했다.

메디톡스는 올해 1분기부터 국내 시장에는 고순도 보툴리눔 톡신 제제 ‘코어톡스’, 비동물성 보툴리눔 톡신 제제 ‘이노톡스’만 판매해왔다. 코어톡스의 판매 가격은 메디톡신의 2배이며, 이노톡스는 허가 취소 직후 메디톡신과 비슷한 가격으로 낮춰 판매해 왔다. 여기에 중저가 제품인 뉴럭스가 추가되면 국내 시장점유율 확대에 가속도가 붙을 전망이다.

메디톡스 관계자는 “뉴럭스는 3공장에서 생산할 계획이며, 출시 초기부터 대량 생산을 통해 빠른 시장 점유율 확대를 계획하고 있다”며 “메디톡신, 이노톡스, 코어톡스를 국내 대표 톡신 제제로 성장시킨 경험을 뉴럭스 매출 확대에 적극 활용해 단기간 내 국내 1위 톡신 제제로 성장시키겠다”고 말했다.

뉴럭스 생산 통해 3공장 가동률 ↑…수익성 개선 기대 그간 가동률이 극히 낮았던 메디톡스의 오송 3공장이 뉴럭스 생산을 통해 가동이 본격적으로 이뤄질 것으로 기대되는 점도 고무적이다.

| | 메디톡스의 오송3공장 (사진=메디톡스) |

|

뉴럭스는 3공장에서 코어톡스와 함께 생산될 예정이다. 3공장은 연간 6000억원 규모의 보툴리눔 톡신 제제 생산능력(CAPA)을 갖췄지만 가동률이 매우 낮은 상태였다. 지난해 메디톡스 제품 매출이 1951억원이었던 점을 감안하면 3공장은 연간 1000억원 미만의 제품을 생산해왔을 것으로 추정된다.

뉴럭스 생산을 시작하면 3공장의 가동률이 높아지면서 생산 효율이 높아지는 것은 물론, 수익성도 개선될 것으로 기대된다. 3공장은 1공장 대비 1배치(Batch)당 생산량이 5~6배 많은 것으로 알려져 있다. 따라서 3공장 생산이 늘어날수록 원가 절감 효과를 누리면서 수익성이 좋아질 것으로 보인다.

메디톡스 관계자는 “3공장이 뉴럭스 생산을 시작하면 유지보수비는 비슷한 수준을 유지할 것이기 때문에 생산효율이 높아질 것”이라며 “3공장 가동률이 높아질수록 이익에 기여하게 될 것”이라고 설명했다.

뉴럭스 해외 수출도 추진…‘MT10109L’ 美 BLA 신청과 별도 메디톡스는 뉴럭스의 국내 허가를 기반으로 해외 진출도 추진할 계획이다. 이미 국내 허가 획득과 연계해 빠른 진출이 가능한 태국, 브라질 등 국가를 선별해 허가 획득 전략을 수립했다. 또 미국, 유럽 등 선진 시장 진출도 계획하고 있다. 이는 비동물성 보툴리눔 톡신 제제 ‘MT10109L’의 미국 허가 신청과는 별도로 진행되는 것이다.

뉴럭스 출시를 통한 보툴리눔 톡신 매출 확대가 기대되면서 영업이익도 증가할 것으로 보인다. 이동건 SK증권 연구원은 “누뉴럭스 허가로 메디톡신의 톡신 매출이 고성장하고, 이는 영업 레버리지 가속화로 이어질 것”이라며 “뉴럭스 출시 효과를 보수적으로 반영한 2024년 예상 매출액과 영업이익은 각각 전년 대비 25.2%, 129.5% 증가할 것으로 예상된다”고 내다봤다.

이 연구원은 메디톡스의 주가 상승여력이 74.1% 있다고 보고, 목표주가를 43만원으로 상향했다. 이는 MT10109L의 미국, 중동 진출에 대한 기대감은 반영했으나 보수적인 주가 산정을 위해 뉴럭스의 미국 진출에 따른 가치는 제외한 수치다.

한편 MT10109L는 연내 미국 식품의약국(FDA)에 생물학적제제 허가신청서(BLA)를 제출할 계획이다. MT10109L는 비동물성 제품이라는 강점을 바탕으로 블루오션(미개척시장)인 중동시장을 개척할 것으로 기대되는 제품이다.

앞서 메디톡스는 지난 1월 아랍에미리트(UAE) 국영기업 테콤그룹(TECOM GROUP)과 두바이 보툴리눔 톡신 완제품 공장 건립을 위한 양해각서(MOU)를 체결했다. 메디톡스는 완제 공장의 할랄(HALAL) 인증도 준비할 방침이다. 아직 전 세계에서 할랄 인증을 받은 보툴리눔 톡신 제제는 없다. 뉴럭스도 보툴리눔 톡신 균주 배양 과정에서 비동물성 배지를 사용했지만 안정화제는 사람혈청알부민(HSA)을 썼기 때문에 100% 비동물성 톡신 제제라고 보긴 어렵다.

!['2% 로열티'가 무너뜨린 신뢰…알테오젠發 바이오株 동반 하락[바이오맥짚기]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012201091b.jpg)