[이데일리 송영두 기자] 국내 바이오 기업들이 대규모 유상증자를 예고한 가운데, 희비가 엇갈리고 있다. HLB생명과학과 신라젠은 1000억원이 넘는 유상증자 계획을 발표했는데, 최근 주가 변동으로 인해 영향을 받는 모양새다. 기업의 지속 발전과 채무상환 등을 위해 꼭 필요한 투자 유치인 만큼 결과에 업계는 물론 시장의 이목이 쏠리고 있다.

최근 간암 신약 허가 보류로 내홍을 겪고 있는 HLB에 대한 각종 이슈가 수그러들지 않고 있다. 미국 식품의약국(FDA)으로부터 보완사항을 지적받았다고 밝히기 직전까지 신약 허가에 자신하던

HLB(028300)는 허가가 불발되면서 HLB뿐만 아니라 그룹사 전체가 여러 영향을 받고 있다.

HLB 측은 기자간담회와 포럼을 통해 중국 항서제약 측의 제조공정 문제와 유럽 임상 국가 현지실사 불발 등이 허가가 지연된 사유라고 설명하고 있다. 신약 허가 이슈 외에도 금융 투자업계에서 주시하고 있는 이슈가 있다. 바로 지난 3월 발표한 HLB생명과학 유상증자 계획이다.

HLB 자회사

HLB생명과학(067630)은 지난 3월 21일 공시를 통해 1480억원 규모의 유상증자를 실시한다고 발표했다. 조달하는 자금 중 상당수는 채무 상환에 쓰일 예정이다. 채무상환 목적으로 981억원이 편성됐고, 이는 전체 금액의 약 2/3에 해당하는 금액이다. 다음날인 22일에는 신라젠도 전격적으로 유상증자를 단행한다고 발표했다. 총 1300억원 규모로 전날 유상증자를 발표한 HLB생명과학과 규모는 비슷하지만, 부채 상환은 없고 전액 연구개발 투자와 운영비에 쓰일 계획이다.

두 회사는 유상증자 발표 직후 주가가 큰 낙폭을 보였다. 통상적으로 주주배정 유상증자를 발표하면 주가는 하락한다. 그러나 두 회사는 큰 하락폭 이후 빠르게 주가가 안정세를 보였다. 두 회사 유상증자에 메이저 증권사들이 참여했고 총액을 전량 인수하는 조건이기에 투자자들 사이에서 안정을 찾은 덕분이다.

1차 발행가액도 주당 HLB가 1만1890원(최초 1만3630), 신라젠이 3315원(최초 3750원)으로 각각 87.2%와 88.4% 비율로 최근 타 바이오 기업 발행가액 대비 상당히 선방했다는 평가를 받았다. 최종 발행가는 앞으로 있을 2차 발행가액이 산정되면 1차 발행가액과 비교 후 둘 중 낮은 가격으로 결정된다.

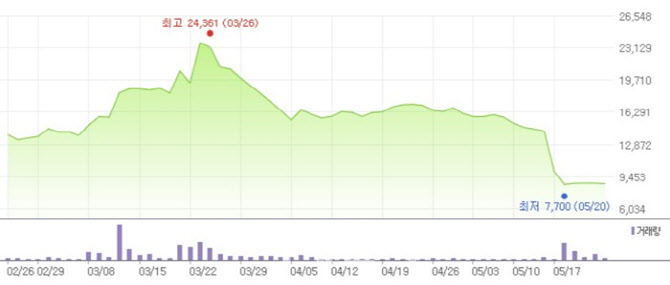

| | HLB생명과학 주가 추이.(자료=네이버페이증권) |

|

HLB생명과학, 대규모 유증...불확실성↑ 하지만 지난 17일을 기점으로 두 회사의 분위기는 극명하게 갈렸다. HLB 측이 그토록 자신했던 간암 신약 허가가 암초를 만나면서 그룹 관련주인 HLB생명과학이 연이틀 하한가를 기록하는 등 주가가 폭락했다. 5월 24일 종가는 8710원으로 최초 유상증자를 발표했던 3월 21일 종가 2만1200원에서 무려 60% 가까이 주가가 하락하며 비상이 걸렸다. 현재 주가 흐름이 이어진다면 2차 발행가액은 6000원대로 산정될 확률이 높다.

즉 조달 금액은 최초 1480억원에서 1차 조정으로 1308억원, 그리고 최종적으로는 절반 수준인 700억원 대로 떨어질 가능성이 높다는 게 업계 분석이다. HLB생명과학이 주가가 크게 반등하지 못해 700억원대 조달이 현실화된다면 HLB생명과학은 물론 HLB 그룹에도 상당한 영향이 있을 것으로 전망된다.

700억원대의 금액은 HLB생명과학이 채무 상환을 위해 편성한 980억원에도 훨씬 못 미치는 규모기 때문이다. 이에 소액주주 일각에서는 유상증자를 철회해야 한다는 목소리가 나온다. 발행 주식 수에 비해 회사로 유입되는 자금이 현저히 감소하고, 흥행 여부도 불투명할 가능성이 점쳐진다. 업계 관계자는 “조달되는 자금으로 채무도 다 상환하지 못한다면, 유상증자에 참여 자체에 기관들이 난색을 보일 가능성이 높다”고 말했다.

주관 증권사인 한국투자증권, KB증권도 발등에 불이 떨어졌다. 흥행에 실패할 경우 실권주를 떠안을 수밖에 없고, 물량이 많다면 주가 하락에 대한 염려로 섣불리 장내 매각도 어렵다. HLB생명과학이 이런 상황을 고려해 유상증자를 철회할 수도 없다. 갚아야 할 채무가 많은데 무작정 주가가 회복되기를 기다릴 수도 없기 때문으로 풀이된다.

이와 관련 일각에서는 HLB생명과학 측이 발행 주식 수를 늘려 1300억원을 그대로 조달하는 방안을 검토 중이라는 보도도 나왔다. 하지만 시장에서는 증권사와 증자비율(총 발행주식수 대비 신규발행주식수)이 명확히 계약서에 명기돼 있는 있을수 없는 일이라는 지적이다. HLB생명과학 관계자도 “발행 주식수를 늘리는 것은 불가능하다”고 답했다.

신라젠 유증은 순항 전망 반면

신라젠(215600)의 경우 현재 1차 가액 산정 시 대비, 비교적 주가가 안정적으로 순항하고 있다. 최근 여러 경로를 통해 글로벌 제약사와의 공동개발 및 기술이전 가능성 등이 제기됐다. 여기에 미국 임상종양학회(ASCO)에서 펙사벡 임상 분석 연구 발표 등의 모멘텀이 영향을 주는 모양새다. 최근 7거래일 동안 신라젠 주가는 4260원에서 4730원(24일)으로 약 11% 상승했다.

24일 종가 기준으로 단순 환산하면 신라젠 유증 2차 발행 가액 예상은 3500원 이상이다. 물론 1, 2차 중 낮은 가액으로 산정되기에 큰 의미는 없다. 하지만 분명한 것은 이 흐름이라면 1차 조정액이었던 1143억원이 온전하게 수혈될 예정이고, 흥행에도 큰 문제가 없다는 점이다. 실제 지난주에 진행한 주관 증권사 주최 기관 설명회는 기관 관계자로 만석을 채웠다는 후문이다.

투자은행(IB) 관계자는 “HLB 승인 보류 이슈 이후 알테오젠, 리가켐바이오, 신라젠 등 미국 기업과 파트너십을 유지하는 기업이 투자에 안정적이라는 인식이 퍼졌다”라면서 “신라젠의 경우도 미국 파트너사 리제네론과 비즈니스 협상 이슈, 미국 현지 기업과 신규 파트너십 등 미국발 기대해 볼 만한 이슈가 살아있기 때문에 수혜를 보고 있다”라고 현재 상황을 진단했다.

!['2% 로열티'가 무너뜨린 신뢰…알테오젠發 바이오株 동반 하락[바이오맥짚기]](https://image.edaily.co.kr/images/vision/files/NP/S/2026/01/PS26012201091b.jpg)