[이데일리 나은경 기자]

부광약품(003000)의 신약개발 자회사 콘테라파마의 기업공개(IPO) 일정이 늦춰지고 있다. 애초 올해 기술성평가를 신청하고 IPO를 본격 추진하겠다는 목표였지만 빨라야 오는 2025년에야 코스닥 상장이 가능할 전망이다. 상장 일정이 늦어지면서 연간 약 300억원에 가까운 연구개발비를 지출하는 콘테라파마의 자금조달 계획에도 눈길이 쏠린다.

4일 제약·바이오 업계에 따르면 부광약품은 콘테라파마의 기술성평가 신청 계획을 내년으로 연기했다. 부광약품 관계자는 “현재 주관사와 콘테라파마의 적합한 상장 시점을 지속적으로 논의하고 있다”며 “지금은 내년 중 기술성평가를 신청할 것으로 보고 있다”고 말했다.

콘테라파마는 부광약품의 덴마크 자회사로 2010년 노보노디스크 출신 화학자 존 본도 한센과 미카엘 톰슨에 의해 설립된 중추신경계(CNS) 신약개발사다. 부광약품이 2014년 34억원에 인수했다. 이후 연구개발비를 확보하기 위해 IPO를 추진했지만, 2021년 기술성평가에서 탈락하면서 코스닥 상장에서 한 차례 고배를 마셨다.

지난해부터 코스닥 기술특례상장 문턱이 높아지면서, 제약·바이오업계에서는 한국거래소가 바이오벤처의 IPO 통과 기준으로 △1개 이상의 임상 2상 진입 파이프라인 보유 여부(기술성) △기술수출 이력 등 유의미한 매출(사업성)을 본다는 이야기를 불문율처럼 여기고 있다.

부광약품이 콘테라파마의 상장 일정을 내년으로 미룬 것도 주력 파이프라인인 파킨슨병 운동이상증 신약 ‘JM-010’이 영글어 사업성과로 이어지는 시점을 기다리기 위한 것으로 보인다. JM-010은 남아프리카공화국에서 임상 2a상을 끝내고 지금은 유럽 6개국과 미국에서 임상 2상을 진행 중인데, 올 연말이면 유럽 임상 2상 환자모집을 마치고 내년 하반기 중 임상 2상 결과를 받아들 수 있을 것으로 전망된다. 회사측은 임상 2상 데이터를 토대로 기술이전을 추진할 방침이다.

JM-010은 파킨슨병 환자들에게 주로 처방되는 레보도파를 장기복용했을 때 발생하는 이상운동증 치료제 후보물질이다. 파킨슨병 치료제로 가장 많이 쓰이는 레보도파 계열 약물 복용 5년 후 환자의 50%가, 10년 후엔 약 90%가 이상운동증을 겪는 것으로 알려져있다. 현재 JM-010의 유럽 지역 개발 및 판매권은 콘테라파마가, 미국을 비롯한 비유럽 국가의 권리는 부광약품이 보유하고 있다.

여기에 회사측은 지난해 인수한 희귀신경질환 플랫폼 ‘노바’(NOVA)도 사업성 항목에서의 점수를 높이는 데 도움이 될 것으로 기대하고 있다.

부광약품과 콘테라파마를 둘러싼 대내외적인 환경 변화도 IPO 일정 연기의 이유로 분석된다. 우선 지난달 부광약품을 9년간 이끈 유희원 대표가 사퇴하고 지주사인 OCI홀딩스 출신의 서진석 사장이 신임 경영진으로 부임했다. 경영진이 바뀐 상황에서 이전 경영진의 기존 계획을 그대로 밀고가기에는 부담이 있었을 것으로 여겨진다. 여기에 최근 ‘

파두(440110) 사태’까지 터지면서 거래소의 눈높이가 높아졌다는 점도 IPO를 준비하는 기업 입장에서는 악재일 수 있다.

상장 과정에서 콘테라파마가 무리없이 모든 단계를 통과하더라도 실제 상장 시점은 2025년이 될 것으로 보인다. 통상 기술성평가에 6개월 이상 소요되기 때문이다. 기술특례상장을 추진하는 기업은 기술성평가 결과를 받고 6개월 내 상장예심을 청구해야 하는데 이 기간을 꽉 채운다면 2025년 말이 될 수도 있다.

콘테라파마가 덴마크 회사인 이유로 일각에서는 다른 나라 증시 입성 가능성을 언급하기도 하지만 회사측은 “코스닥 상장이 먼저”라는 입장이다. 회사 관계자는 “애초 상장을 추진할 때 국내 바이오 시장 분위기가 좋았기 때문에 나스닥 등 다른 나라 증시 입성은 염두에 두지 않았다”며 “지금도 코스닥 우선 상장 계획에는 변함이 없다”고 했다.

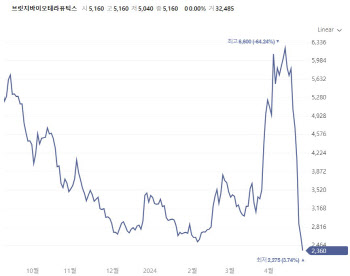

| | [그래픽=이데일리 문승용 기자] |

|

상장 일정이 늦어진 만큼 시장의 관심은 콘테라파마의 자금조달 여부에 쏠리고 있다. 부광약품은 늘어나는 연구개발비용 탓에 지난해부터 적자규모가 커지고 있다. 지난해 연결기준 부광약품의 연구개발비는 294억원으로 전체 매출의 15%를 차지한다. 올해 3분기 누적 연구개발비는 더 늘어 전체 매출의 25%인 255억원을 차지했다. 부광약품에는 콘테라파마 외에도 다이나세라퓨틱스, 프로텍트테라퓨틱스와 같은 신약개발 자회사가 있지만 이들이 보유한 파이프라인은 가장 개발 단계가 빠른 것이 임상 1상 수준이라 실제 연구개발비의 대부분은 콘테라파마가 차지하고 있다.

부광약품 관계자는 “현재 JM-010 임상 단계는 거의 막바지에 와 있기 때문에 내년 하반기 이후부터는 연구개발비가 더 크게 늘어날 가능성은 적다”면서도 “(추가 자금조달 계획은) 자금흐름에 맞춰 고려 중”이라고 설명했다.

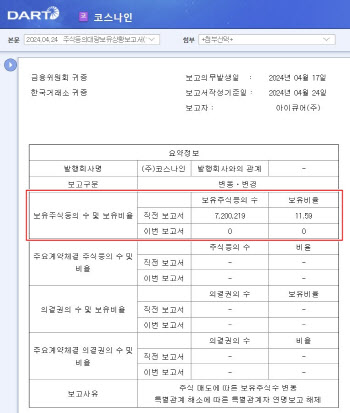

한편 콘테라파마는 부광약품에 인수된 후 지금까지 두 차례 자금조달을 진행했다. △2019년 시리즈A 투자(30억원) △2020년 시리즈B 투자(신주 인수 352억원, 구주 매입 158억원)이다.

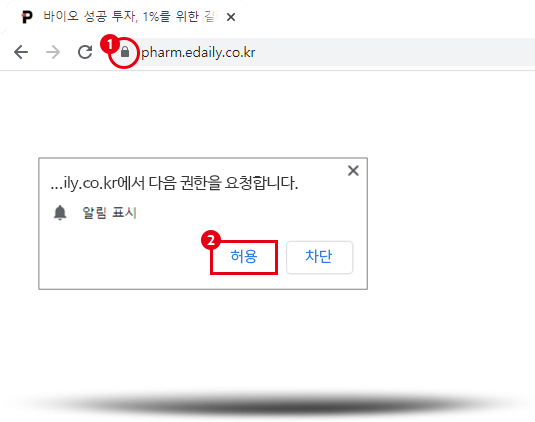

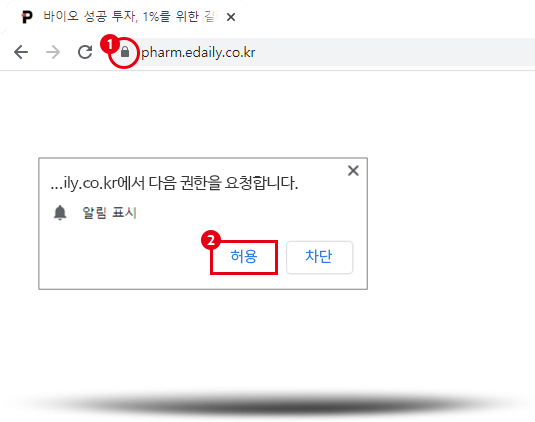

(좌측상단)

(좌측상단) (우측상단)

(우측상단) (우측상단)

(우측상단)